Curso Online de NOÇÕES DE DIREITO TRIBUTÁRIO

O curso traz uma abordagem moderna sobre a legislação tributária nacional. O curso é rico em conceitos e abordagens da área jurídica, mas...

Continue lendo Com certificado digital incluído

Com certificado digital incluído

- Aqui você não precisa esperar o prazo de compensação do pagamento para começar a aprender. Inicie agora mesmo e pague depois.

- O curso é todo feito pela Internet. Assim você pode acessar de qualquer lugar, 24 horas por dia, 7 dias por semana.

- Se não gostar do curso você tem 7 dias para solicitar (através da pagina de contato) o cancelamento ou a devolução do valor investido.*

- Adquira certificado ou apostila impressos e receba em casa. Os certificados são impressos em papel de gramatura diferente e com marca d'água.**

** Material opcional, vendido separadamente.

Modelo de certificados (imagem ilustrativa):

Frente

Frente

Verso

Verso

-

Noções de Direito Tributário

-

DIREITO TRIBUTÁRIO

2

DIREITO TRIBUTÁRIO

O Estado desenvolve atividades políticas, econômicas, sociais, administrativas, financeiras e educacionais que têm por fim regular a vida humana em sociedade.

A finalidade essencial do Estado é a realização do bem comum com a satisfação das necessidades públicas. -

DIREITO TRIBUTÁRIO

3

DIREITO TRIBUTÁRIO

Os objetivos fundamentais do Estado brasileiro estão dados no artigo terceiro da Constituição Federal;

São eles: constituir uma sociedade livre, justa e solidária; garantir o desenvolvimento nacional; erradicar a pobreza e a marginalização e reduzir desigualdades sociais e regionais; promover o bem de todos, sem preconceitos de origem, raça, sexo, cor, idade e quaisquer outras formas de discriminação. -

DIREITO TRIBUTÁRIO

4

DIREITO TRIBUTÁRIO

Para alcançar esses objetivos o Estado necessita de recursos financeiros que são obtidos por intermédio da atividade financeira do Estado;

Essa atividade consiste em: receita, gestão e despesa. -

DIREITO TRIBUTÁRIO

5

DIREITO TRIBUTÁRIO

RECEITA – refere-se a entrada definitiva por meio dos recursos patrimoniais. Pode ser:

ORIGINÁRIA – aquela auferida por meio da exploração de bens e serviços públicos. Ex. doações, uso de bens públicos, preço ou tarifas;

DERIVADA – aquela auferida por meio de poder coercitivo ou de império. Ex. tributos e penalidades. -

DIREITO TRIBUTÁRIO

6

DIREITO TRIBUTÁRIO

GESTÃO – corresponde a administração e conservação do patrimônio público;

DESPESA – consiste no emprego dos recursos patrimoniais para a realização dos fins visados pelo Estado. -

DEFINIÇÃO DE TRIBUTO

7

DEFINIÇÃO DE TRIBUTO

É uma prestação pecuniária que deve ser exigida por lei, para o custeio de despesas coletivas;

O tributo resulta de uma exigência do Estado, cuja finalidade é financiar as despesas públicas, seja com guerra, com segurança interna ou com o que seja necessário para o bem estar dos cidadãos. -

DEFINIÇÃO DO CÓDIGO TRIBUTÁRIO NACIONAL

8

DEFINIÇÃO DO CÓDIGO TRIBUTÁRIO NACIONAL

Toda prestação pecuniária compulsória, em moeda ou cujo valor se possa exprimir, que não constitua sanção de ato ilícito, instituída em lei e cobrada mediante atividade administrativa plenamente vinculada;

Por partes, tributo é: prestação compulsória – de cumprimento obrigatório e não voluntário; -

DEFINIÇÃO DO CÓDIGO TRIBUTÁRIO NACIONAL

9

DEFINIÇÃO DO CÓDIGO TRIBUTÁRIO NACIONAL

Prestação pecuniária – significa as prestações em dinheiro ou em algo que o represente;

Prestação que não constitui sanção de ato ilícito – não configura punição pela prática de infrações;

Prestação instituída em lei – princípio da estrita legalidade. É necessário o consentimento do cidadão para que exista o tributo, por isso a necessidade de expressa previsão legal; -

DEFINIÇÃO DO CÓDIGO TRIBUTÁRIO NACIONAL

10

DEFINIÇÃO DO CÓDIGO TRIBUTÁRIO NACIONAL

Prestação cobrada mediante atividade administrativa vinculada – a constituição do crédito tributário é realizada pelo lançamento tributário (ato administrativo), que é ato vinculado e não discricionário. A arrecadação é dever da autoridade, em razão da indisponibilidade do tributo.

-

Classificação da constituição

11

Classificação da constituição

A Constituição Federal classifica os tributos em: imposto, taxa, contribuição de melhoria, empréstimos compulsórios e contribuições especiais;

O nome é indiferente, o que importa é a hipótese de incidência tributária ou o fato gerador, pois eles revelarão a espécie tributária;

A base de cálculo (que é uma dimensão do fato gerador) ajuda a confirmar a espécie do tributo. Analisando o fato gerador e a base de cálculo podemos chegar à espécie do tributo.

Pagamento único

Processando...aguarde...

Processando...aguarde...

Cursos Relacionados

-

Direito Tributário

O direito tributário é o segmento do direito financeiro que define como serão cobrados dos cidadãos os tributos e outras obrigações a ele...

R$ 23,0030h

50+

-

Direito Tributario

Resumo completo dos principais temas alencados no Direito Tributario.

R$ 55,0010h

10+

-

DIREITO TRIBUTÁRIO

A Equipe Promovendo Conhecimento está melhorando os cursos e aceitamos sujestoes e criticas via painel de contato O curso oferecido acim...

R$ 160,0055h

20+

Encontre-nos no Facebook

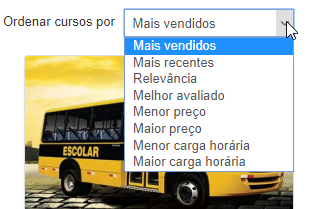

Capítulos

- DIREITO TRIBUTÁRIO

- DEFINIÇÃO DE TRIBUTO

- DEFINIÇÃO DO CÓDIGO TRIBUTÁRIO NACIONAL

- Classificação da constituição

- IMPOSTO

- TAXA

- TAXA DE SERVIÇO PÚBLICO

- TAXA DE PODER DE POLÍCIA

- CONTRIBUIÇÃO DE MELHORIA

- EMPRÉSTIMOS COMPULSÓRIOS

- CONTRIBUIÇÕES ESPECIAIS

- FONTES DO DIREITO TRIBUTÁRIO

- COMPETÊNCIA TRIBUTÁRIA

- CARACTERÍSTICAS DA COMPETÊNCIA TRIBUTÁRIA

- COMPETÊNCIA TRIBUTÁRIA ORDINÁRIA

- COMPETÊNCIA TRIBUTÁRIA ESPECIAL

- COMPETÊNCIA EXTRAORDINÁRIA

- PRINCÍPIOS CONSTITUCIONAIS TRIBUTÁRIOS

- PRINCÍPIOS TRIBUTÁRIOS ESPECÍFICOS

- IMUNIDADES TRIBUTÁRIAS

- TIPOS DE IMUNIDADE

- OUTRAS IMUNIDADES

- OBRIGAÇÃO TRIBUTÁRIA

- FATO GERADOR

- SUJEITO ATIVO e SUJEITO PASSIVO

- CRÉDITO TRIBUTÁRIO

- MODALIDADES DE LANÇAMENTO

- LEGISLAÇÃO APLICÁVE AO LANÇAMENTO

- SUSPENSÃO DO CRÉDITO TRIBUTÁRIO

- EXTINÇÃO DO CRÉDITO TRIBUTÁRIO

- DECADÊNCIA E PRESCRIÇÃO

- EXCLUSÃO DO CRÉDITO TRIBUTÁRIO

- GARANTIAS E PRIVILÉGIOS DO CRÉDITO TRIBUTÁRIO

- IMPOSTOS EM ESPÉCIE - UNIÃO

- IMPOSTOS EM ESPÉCIE – ESTADOS E DISTRITO FEDERAL

- IMPOSTOS EM ESPÉCIE - MUNICIPAIS

- BUZZERO.COM